基金圈大消息!多家外資行申請公募基金托管資格 影響有多大?

2020-04-21 13:57:06 來源:中國基金報

2020年可謂基金行業對外開放大年,從公募基金管理人到基金托管,各項業務申請都可看到外資機構的身影。

繼2018年10月,渣打銀行作為首家外資銀行拿下公募基金托管牌照之后,時隔1年多時間,德意志、匯豐、花旗等外資銀行也相繼遞交公募基金托管資格申請。

業內人士表示,目前國內基金托管市場仍延續“誰銷售誰托管”的思路,在此情況下,外資銀行的基金代銷能力無法與中資機構相提并論。不過,未來隨著互聯網平臺興起,銀行在基金銷售上的優勢逐漸弱化,加上證券市場發展,托管機構能夠提供更多的增值服務,公募基金托管從比拼“基金銷售”回歸至比拼“綜合服務能力”,或是未來大勢所趨。

多家外資行申請公募基金托管資格

又有外資銀行即將試水公募基金托管業務。

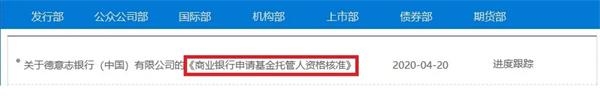

證監會網站顯示,4月20日,德意志銀行(中國)有限公司遞交了《商業銀行申請基金托管人資格核準》的申請。

再早之前,匯豐銀行(中國)有限公司于4月10日申請證券投資基金托管資格, 4月17日接到補正通知;隨后,花旗銀行(中國)有限公司也在4月15日遞交了相關托管資格申請。

匯豐相關負責人表示,匯豐中國已經正式向證監會遞交基金托管人資格申請,申請開展本地市場證券投資基金托管業務。證券投資基金托管業務是匯豐在中國內地業務發展規劃的重要組成部分。我們已在組織架構、人員配備、信息系統、業務制度建設等各方面積極籌備,期待取得本地市場證券投資基金托管人資格并開展相關業務,更好地服務海內外資產管理機構并推動中國與海外市場的連接。

據介紹,在托管服務方面,匯豐目前通過銀行間市場直投模式服務的境外機構投資者總數在所有結算代理銀行中占據首位。匯豐還是領先的QFII和RQFII托管銀行,在RQFII試點覆蓋的全球20個市場中,已協助其中15個市場的客戶獲得了首個或首批RQFII資格,是服務覆蓋市場范圍最廣的托管行。

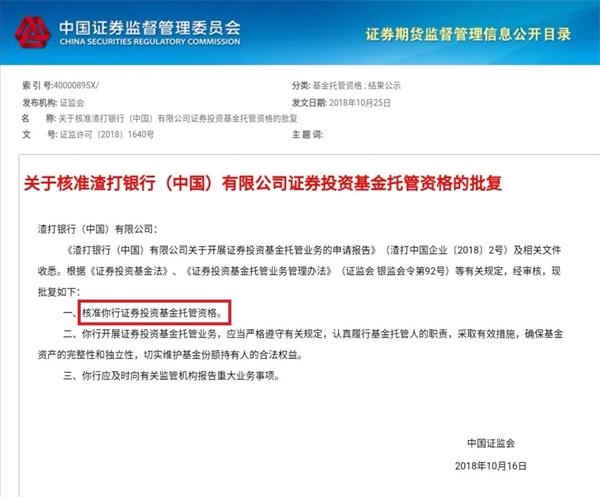

早在2018年10月,渣打銀行已經獲批成為首家具有公募基金托管資格的外資銀行機構,不過截止目前,渣打銀行在公募基金托管上仍未有動靜,也有業內人士透露,渣打銀行已經托管部分基金專戶產品。

去年年中起,公募基金托管領域傳出對外開放的“信號”。

2019年6月14日,證監會有關負責人就進一步擴大資本市場對外開放答記者問中提到,將適當考慮外資銀行母行的資產規模和業務經驗,放寬外資銀行在華從事證券投資基金托管業務的準入限制。證監會表示,目前,外資銀行申請證券投資基金托管資格,需同時具備結算參與人資格,但多數外資銀行因凈資產未達相關要求,難以符合結算參與人資格條件。考慮到部分外資銀行母行資質優良、托管經驗豐富,為更好滿足市場多樣化的托管需求,證監會將合理調整外資銀行從事證券投資基金托管業務相關安排。對于優質外資銀行,允許其單獨申請證券投資基金托管資格,結算職責由具備資質的機構承擔。

部分業務領域或具備相對優勢

從目前公募基金托管格局上看,仍是幾家中資商業銀行占據市場較大份額。

據銀河證券基金研究中心統計,截止去年年末,工商銀行托管非貨幣基金總資產超過1萬億、建設銀行、中國銀行、招商銀行等6家商業銀行托管非貨幣基金資產也均超過5000億,托管規模排名前十的托管機構在全市場份額中占比超過80%。

境內基金托管市場已一片紅海,對于即將進場的外資行“新軍”,多位業內人士坦言,目前國內基金托管服務較為同質化,基金公司為旗下基金尋找托管行時更多看重其在基金方面的代銷能力,而目前在基金代銷上,外資銀行仍無法與中資行相比。

不過,也有部分業內人士認為,外資銀行在托管領域仍有自己的優勢所在。

一位受訪商業銀行基金托管部人士回憶稱,此前自己曾參觀過幾家境外托管銀行,在他看來,境外托管銀行無論是在業務能力還是組織架構上,中資托管機構與其相比還是有些許差距。

“在托管業務的比拼上,境外托管銀行依靠自己的系統及服務,而國內基金托管更多還是延續”誰銷售誰托管“的思路,托管更多取決于相關機構自身的基金代銷能力。相比之下,境外托管銀行在國內網點有限,基金銷售能力不占優勢,因此,目前布局基金托管資格更多或是作為長遠布局,未來的業務重點可能會放在跨境業務上。”上述商業銀行托管部人士稱。

一位基金公司產品部人士分析,外資銀行在國內做基金托管的相對優勢表現在以下兩方面:一方面QDII基金,這類基金同時需要有境內外兩家托管機構,若是境內外都選擇同一家托管行,在業務聯動性上或許能提供更好的服務;另一方面是對于即將進場的外商獨資公募基金管理公司,也許從全球業務合作及合規方面的考慮,他們會傾向選擇外資行作為基金的托管銀行。

在另一位基金公司產品部人士看來,或許績優主動權益基金相對適合外資行托管,這類基金可以作為外資銀行高凈值客戶資產配置的工具。

基金托管

未來仍需比拼綜合服務能力

也有業內人士預計,目前互聯網基金銷售勢頭強勁,除了少數代銷能力較強的商業銀行還保持優勢之外,部分商業銀行的基金保有率都在下滑,未來基金托管需要依靠銷售帶動的局面或許會發生變化。

上述商業銀行基金托管部人士指出,目前國內外托管業務無論是監管方式還是托管服務上都有諸多不同之處,例如國外托管機構普遍開展的證券借貸以及質押品管理等業務,國內發展仍比較受限,這也導致國內托管機構的綜合服務能力相對較弱,以至于代銷在基金托管中起到主導作用。

“但隨著互聯網平臺興起,銀行在基金銷售上的優勢逐漸弱化,加上證券市場發展,托管機構能夠提供更多的增值服務,公募基金托管從比拼銷售回歸至比拼綜合服務能力,或是未來大勢所趨。”上述商業銀行基金托管部人士稱。

他還稱,境外銀行申請基金托管資格給國內托管機構帶來不少啟示,“大家未來應該更多地從提高服務質量、提升服務效率,拓展全球市場的角度出發,而不應該通過基金代銷帶動托管業務。”

(文章來源:中國基金報)

(責任編輯:DF380)

相關閱讀