基金炒股換手率有多低?看看這家公司就知道了

2020-05-07 11:28:24 來源:中國基金報

隨著基金年報數據出爐,作為反映股票流通性強弱,同樣也反映基金公司持股周期長短的重要指標,各類型基金和基金公司持股周轉率(也稱“換手率”)也陸續披露。

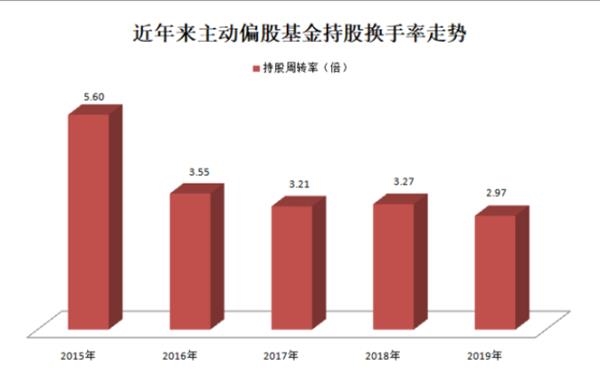

天相投顧數據顯示,2019年度主動偏股基金的平均換手率為2.97倍,是近5年以來首次低于3倍以下。在行業整體換手率下降的同時,浙江浙商證券、華泰保興基金換手率驟降,太平、長安基金猛增,東方紅資產管理、景順長城、興證全球基金等公司持股周轉率較低,繼續以低換手率、長持有期的風格引領國內的價值投資。

去年主動偏股基金平均換手率2.97倍

天相投顧數據顯示,截至2019年末,主動偏股開放式基金的持股周轉率為2.97倍,這也意味著,所有主動偏股開放式基金去年平均轉手買賣的頻率為2.97次/年,比2018年同期下降了0.31倍。

這也是近五年來,主動偏股基金年換手率首次降到3倍以內,意味著公募基金管理人的平均持股周期更長了。

其中,開放式股票型基金持股周轉率為2.41倍,同比下降0.21倍;開放式混合型基金周轉率3.06倍,同比也下降0.34倍,整體上出現換手率下降的趨勢。

針對主動偏股基金換手率整體下降的現象,北京一位量化基金經理分析,一是近年來監管層大力推進權益類基金發展,倡導長期投資、價值投資,同時,多數基金管理人也增加了基金長期業績考核比重,主動權益基金的持股周期也隨之拉長;二是近年來,以白酒、消費、醫藥為代表的價值股賺錢效應凸顯,價值投資者獲得了市場的“獎勵”;第三,隨著資本市場對外開放的推進,外資陸續進入A股市場,外資的優秀代表中倡導的低估值藍籌風格和價值投資理念也對市場產生影響,國內的多數機構投資者更加認可績優股的投資方向。

除了市場整體理念向價值投資、長期持股的風格轉型外,基金公司持股周轉率可能還會受到市場行情的影響。

北京一位中型公募市場部負責人分析,2019年度市場結構性行情突出,全年先后經歷市場普漲、消費股回歸、科創板打新、科技股行情等階段,全年滬指漲幅超過20%,這都讓“持有”策略的基金獲取較好收益,市場整體換手率就會下降。而在股市暴漲暴跌、風格切換較快的環境下,基金調倉換股的頻率也會隨之提高。

去年換手率與超額收益成反比

問題來了,持股換手率的高低到底對基金投資的收益率,尤其是超額收益率會產生怎樣的影響?

記者統計了2019年度持倉周轉率小于1倍、2-5倍、5-8倍、8-10倍、10-20倍、20倍以上六個區間,統計數據顯示,在去年A股市場整體回暖情況下,不同換手率的基金皆出現明顯的超額收益,但換手率與主動偏股基金的收益率、與超額回報之間存在較為明顯的反相關關系。

即,換手率越低,主動偏股基金的平均收益率越高,超額回報也越高;而換手率越高,主動偏股基金的平均收益率相對會受到侵蝕,超額回報能力也越低。

其中,121只持股周轉率低于1倍的主動偏股基金,去年超額收益率高達20.61%,比換手率高于20倍的產品超額回報高出12個以上的百分點。

天相投顧數據還顯示,全市場去年股票周轉率最高的上海某基金,2019年持股周轉率高達62.71倍,當年基金收益率為4.47%,超額回報為-12.45%,去年末基金規模僅剩0.17億元,已經淪為“迷你基金”。

表1:2019年度基金換手率與超額回報的對應情況

(數據來源:天相投顧)

高換手率帶來的交易摩擦成本是侵蝕基金收益的“元兇”。

針對上述現象,華南一位大型公募研究員向記者透露,目前公募基金“炒股”的平均交易傭金率為萬分之八,比散戶的0.3‰,0.25‰的傭金率要高,當然公募基金享受到券商的投研服務也更好一些。高傭金疊加“炒股”時的高換手率,基金投資支付的交易成本會侵蝕投資收益,兩只資產配置類似、費率相同的基金中,高換手率的基金會支付更高的交易傭金,基金的收益率也會隨之降低。

交易成本對收益的侵蝕是一方面,北京上述中型公募市場部負責人也提示應注意行情變化對超額收益的影響。

他分析,在單邊震蕩上行的結構牛市中,“買入并持有”策略最好,可以以低交易成本、較高超額回報跑贏市場;在震蕩下跌的市場中,賣出和輕倉的策略最好,換手率較低,也能跑贏市場;在橫向震蕩市、板塊輪動較快的行情中,高換手率策略若能跟上市場節奏,也可能會獲取較好的超額收益。

他說,“以后視鏡的角度看2019年市場,‘買入好股票并耐心持有’是去年最好的策略,但當年市場的風格在當時還是難以預測的,這也是投資中的難事。換手率與收益率的關系,也會因市場行情不同而相應的發生變化。”

超6成基金公司換手率下降

從基金公司角度而言,整體的持股周轉率也出現了明顯下滑。

數據顯示,截至2019年底,129家有統計數據的基金管理人平均持股周轉率為4.83倍,同比下降了0.58倍。

其中,具有可比數據的105家基金公司中,有66家同比出現換手率的下降,占比為62.86%。比如浙江浙商證券的換手率從2018年的15.39倍降為3.9倍,華泰保興基金同期也從19.44倍降至8.55倍,持股周轉率下滑均超過10倍;中航、南華、鑫元基金等六家基金管理人的換手率同比下降也在5倍以上。

而多家價值投資風格的基金公司,持股的周轉率悉數偏低。

其中,東方紅資產管理以0.69倍的低換手率位居全行業首位,東方阿爾法基金周轉率為0.96倍,也低于1倍以下。另外,景順長城、興證全球、泓德基金、安信基金等14家基金公司去年持股周轉率也在2倍以內。

不過,在行業降低持股周轉率的大趨勢下,也有部分基金公司的換手率不降反升。

針對公募基金管理人換手率的懸殊差異,北京上述量化基金經理認為,各家公司換手率差異很大,與基金公司及基金經理的投資風格相關。比如,偏價值類基金經理投資風格穩健,偏好低估值、中高業績的優質公司,并以低換手率較長時間持有;偏成長類基金經理則會追求部分高成長行業的景氣度,雖然成長股市場空間巨大,但波動劇烈,基金經理在投資風格上也偏好高成長、高換手率去做趨勢投資,相應的換手率也會高于價值型的投資人。

不過,他也認為,“隨著市場參與者的專業化、機構化趨勢,價值投資理念的普及,A股市場的有效性正在不斷提升,以追求企業長期業績和基本面的投資風格正在形成,這都有利于整個市場朝向低換手率的大趨勢運行。”

表2:換手率較低基金公司

(數據來源:天相投顧)

手機炒股選東方財富證券,享萬2.5低傭,支持7×24小時在線開戶>>>

(文章來源:中國基金報)

(責任編輯:DF372)

關鍵詞: 基金炒股換手率有多低

相關閱讀